РАСПРЕДЕЛЕНИЕ НАЛОГОВОГО БРЕМЕНИ

Распределение налогового бремени

Распределение налогового бремени - распределение доли в оплате налога на продаваемый товар или услугу, приходящийся на потребителей или на производителей.

Если спрос относительно неэластичен, то бремя (косвенных) налогов в большей мере ложится на потребителя.

Источник: Финансовый словарь проекта «Финам», проект www.finam.ru/dictionary

Распределение налогового бремени

(Incidence of taxation / tax incidence) - ситуация в области налогообложения, когда налогоплательщики, обязанные в соответствии с законом платить налог, имеют возможность переложить все издержки по выполнению налоговых обязательств на других субъектов, которые в конечном счете будут платить налог. Реальное (фактическое) бремя налогов главным образом ложится на потребителей тех товаров, которые обладают неэластичным и стабильным спросом. Например, распределение бремени потребительских налогов, которыми облагаются отдельные подакцизные виды товаров, возникает в процессе повышения цены этих товаров на величину, частично или полностью отражающую суммы налога на этот товар. Если цены корректируются на всю сумму взимаемого налога (например, НДС), то издержки по налогу полностью (абсолютно) переносятся на потребителей.

Источник: Толковый словарь аудиторских налоговых и бюджетных терминов.

РАСПРЕДЕЛЕНИЕ НАЛОГОВОГО БРЕМЕНИ

(incidence of taxation) Распределение реального бремени налогообложения. Различие между прямыми и косвенными налогами основано на предположении, что реальное бремя прямых налогов (direct taxes) будет возложено на лицо или фирму, которые несут ответственность за их выплату, в то время как реальное бремя косвенных налогов (indirect taxes) может быть перенесено на других, обычно клиентов фирмы. Но ни одно из этих предположений не должно быть всегда верным. Если доход является чистой рентой, то бремя прямого налога не может быть переложено. В то же время, налоги на заработанные доходы оказывают воздействие на стимулы к труду, налоги на доходы от собственности оказывают воздействие на стимулы к сбережению, а налоги на прибыли влияют на стимулы принятия на себя рисков. Поэтому возможно, что часть реального бремени прямых налогов может быть переложена на работодателей, заемщиков или потребителей. Также, если соответствующие товары не находятся в состоянии совершенно эластичного предложения, часть бремени косвенных налогов ляжет на поставщиков облагаемых налогом товаров, а не на потребителей. Исключительно трудно определить, кто в действительности несет реальное бремя уплаты налогов.

Источник: Экономика. Оксфордский толковый словарь

распределение налогового бремени

Понятие относится к окончательному распределению налогового (tax) бремени, т.е. к тем лицам и организациям, которые испытывают снижение своих реальных доходов в результате налогообложения. Распределение налогового бремени может отличаться от непосредственного воздействия налогообложения (impact of taxation). Например, налогом с оборота (sales tax) могут облагаться оптовые или розничные торговцы, которые, в свою очередь, могут частично переложить его на своих клиентов. В случае налога с продаж конкретных товаров его распределение будет зависеть от эластичности (elasticity) соответстующих кривых спроса (demand curve) и предложения (supply curve) чем более неэластичным является спрос и чем более эластичным предложение, тем большее налоговое бремя ложится на потребителя. На.первый взгляд может показаться очевидным, что бремя подоходного налога (income tax) с частных лиц целиком ложится на индивидов, получающих доходы. Однако если результатом налога является снижение предложения труда и вытекающее отсюда повышение ставок заработной платы, то бремя налога ложится на получателей прибыли, если же это бремя передается дальше и ведет к увеличению цен, то оно ложится на конечных потребителей. При оценке влияния налога в рамках анализа общего равновесия (general equilibrium) можно показать, что если в результате действия налога снижается предложение труда и вследствие этого снижается объем производства во всей экономике, то часть налогового бремени будет также падать и на владельцев капитала (capital). Вопросе распределении бремени налога на прибыли (profits) оказался наиболее спорным среди экономистов. Экономическая теория предлагает не очень внятные ответы на этот вопрос, а обильная эмпирическая информация не дает убедительных свидетельств ни того, что налоговое бремя ложится главным образом на владельцев капитала, ни того, что оно перекладывается на потребителей или поставщиков ресурсов (inputs),

Источник: Словарь современной экономической теории Макмиллана. М. Инфра-М 2003

РАСПРЕДЕЛЕНИЕ НАЛОГОВОГО БРЕМЕНИ

(incidence of taxation) — размещение налога между конечными плательщиками. Например, личный подоходный налог платит налогоплательщик, несущий бремя налога. В других случаях бремя налога может быть переложено на других. Предположим, например, что налоговая власть облагает налогом с фонда оплаты труда фирмы, которые рассматривают налог как увеличение затрат на производство и поднимают цены на эквивалентную величину. Таким образом, всю тяжесть налогового бремени несет не фирма, а покупатели её продукции.

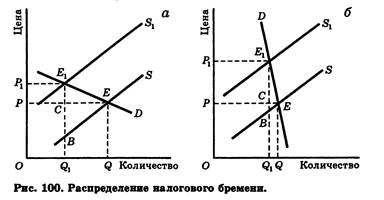

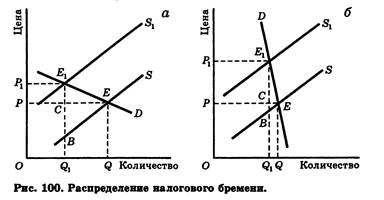

Распределение косвенных налогов (таких как акцизы или НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ) в основном зависит ОТ ЭЛАСТИЧНОСТИ СПРОСА по ЦЕНЕ (и предложения) на продукты, облагаемые налогом. Если спрос на продукт высокоэластичен по цене, всю тяжесть налога несёт производитель; если спрос на продукт неэластичен по цене, большую часть налога платят покупатели. На рис. 100 изображены обе ситуации.

На рис. 100 величина косвенного налога, изображаемая длиной отрезка BE, сдвигает кривую предложения вверх из положения S в положение S1. Эффект налога состоит в увеличении равновесной цены с ОР до ОР1 и снижения равновесного объёма продаж с OQ до OQ1 Если спрос на продукт эластичен по цене, как на рис. 100а, увеличение цены незначительно, а уменьшение объёма продажи велико; в этом случае производители несут основную часть налогового бремени сами из-за того, что объём продажи падает и уменьшается прибыль. Напротив, если спрос на продукт неэластичен по цене, как на рис. 100б, цена вырастает намного, а объём продаж снижается незначительно; в этом случае покупатели несут основную часть налогового бремени в форме более высоких цен. Относительная тяжесть налога, которую несут потребители, равна СЕ1 а производители — ВС.

Определяя, какие блага должны облагаться косвенными налогами, правительства обычно останавливаются на таких продуктах, как сигареты и спиртные напитки, спрос на которые очень неэластичен по цене, чтобы всю тяжесть этого налога несли покупатели, а отрицательное влияние на предложение и на занятость было минимальным.

См. НАЛОГООБЛОЖЕНИЕ, НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ, ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ, НЕЙТРАЛЬНЫЕ НАЛОГИ.

Распределение косвенных налогов (таких как акцизы или НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ) в основном зависит ОТ ЭЛАСТИЧНОСТИ СПРОСА по ЦЕНЕ (и предложения) на продукты, облагаемые налогом. Если спрос на продукт высокоэластичен по цене, всю тяжесть налога несёт производитель; если спрос на продукт неэластичен по цене, большую часть налога платят покупатели. На рис. 100 изображены обе ситуации.

На рис. 100 величина косвенного налога, изображаемая длиной отрезка BE, сдвигает кривую предложения вверх из положения S в положение S1. Эффект налога состоит в увеличении равновесной цены с ОР до ОР1 и снижения равновесного объёма продаж с OQ до OQ1 Если спрос на продукт эластичен по цене, как на рис. 100а, увеличение цены незначительно, а уменьшение объёма продажи велико; в этом случае производители несут основную часть налогового бремени сами из-за того, что объём продажи падает и уменьшается прибыль. Напротив, если спрос на продукт неэластичен по цене, как на рис. 100б, цена вырастает намного, а объём продаж снижается незначительно; в этом случае покупатели несут основную часть налогового бремени в форме более высоких цен. Относительная тяжесть налога, которую несут потребители, равна СЕ1 а производители — ВС.

Определяя, какие блага должны облагаться косвенными налогами, правительства обычно останавливаются на таких продуктах, как сигареты и спиртные напитки, спрос на которые очень неэластичен по цене, чтобы всю тяжесть этого налога несли покупатели, а отрицательное влияние на предложение и на занятость было минимальным.

См. НАЛОГООБЛОЖЕНИЕ, НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ, ПРИНЦИПЫ НАЛОГООБЛОЖЕНИЯ, НЕЙТРАЛЬНЫЕ НАЛОГИ.

Источник: Словарь по экономике (пер. с англ. П.А. Ватника). Colins. 1988